Das Gesetz (für Dummies)

Die bananenrepublikähnliche Gesetzgebung, formell bekannt als "§ 20 Abs. 6 Satz 5 EStG", zielt auf Kapitalgewinne ab, die beim Handel mit Termingeschäften erzielt werden.

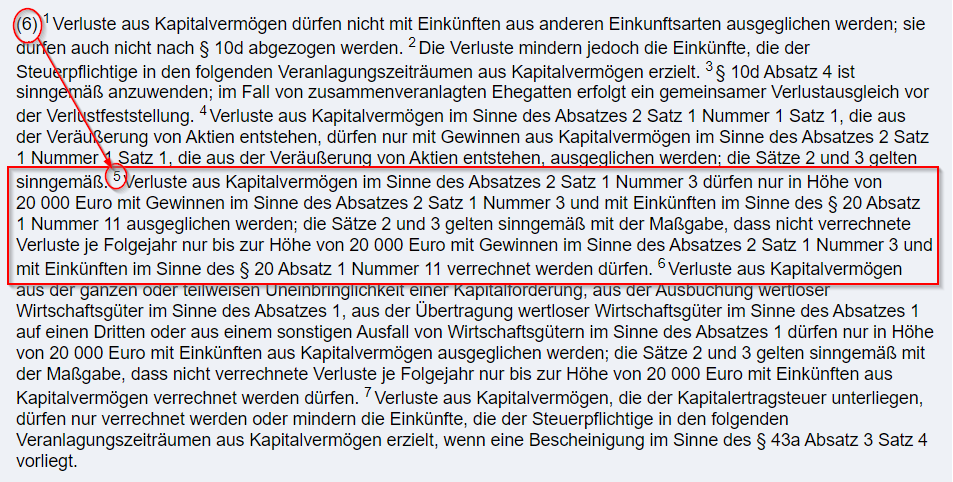

Da so viel mit einem so kurzen Inhalt erreicht wird, muss man die böse Schönheit der Modifikationen bewundern, die vom SPD-Team vorgenommen wurden. Sehen Sie es mit Ihren eigenen Augen.

Referenz: BMJ - Gesetze im Internet

Übersetzung für Normalsterbliche

-

Beim Handel mit Termingeschäften können maximal

20.000EUR an Verlusten zur Berechnung des Nettogewinns, d.h. des steuerpflichtigen Betrags, und nur gegen Termingeschäfte verwendet werden. -

Die nicht ausgeglichenen Verluste können in den folgenden Jahren verrechnet werden, jedoch jeweils bis zu einem Höchstbetrag von

20.000EUR.

Einige schnelle und grobe Zahlen, um alles besser zu verstehen. Dies ist das, woran sowohl der gesunde Menschenverstand als auch gewöhnliche Gesetze sich halten:

Gewinne: 100.000 EUR

Verluste: 100.000 EUR

Nettogewinn: 100.000 - 100.000 = 0 EUR

Aber da die Bindingsteuer die maximalen Verluste, die verrechnet werden

können, auf 20.000 EUR begrenzt.

Binding-Nettogewinn: 100.000 - 20.000 = 80.000 EUR

Und nun werden Steuern auf einen fiktiven virtuellen Gewinn in Höhe von 80.000 EUR

gezahlt. Ein fake virtueller Nettogewinn wurde aus dem Nichts erschaffen.

Daher der neue Name, im Einklang mit dem Steuernamen für den fiktiven virtuellen Nettogewinn: "Binding-Nettogewinn". Einige andere Begriffe werden ebenfalls mit dem Präfix "Binding-" bennant, wenn sie durch das Gesetz geändert werden oder eng damit verbunden sind.

DIE AUSWIRKUNG - Privatinsolvenz

Weltweit Erstes Gesetz, das Menschen in die Privatinsolvenz Treiben Kann

Dies liegt daran, wie oben schnell ersichtlich und unten im Detail dargelegt, dass die Bindingsteuer nicht echte Nettogewinne besteuern wird, sondern einen fiktiven virtuellen Nettogewinn, den Binding-Nettogewinn, der daher das Privatvermögen des Steuerpflichtigen direkt besteuert.

Und es gibt keine Grenze, wie viel, daher besteht das Risiko der Privatinsolvenz.

Siehe den realen Fall von Der Infinity-Millennium Trader Max

Lasst uns fortfahren und sehen, wie dies möglich ist.

Effekt #1 - Unbegrenzte Besteuerung von Allem

Ein unbegrenzter Steuersatz

Ja: Unbegrenzt.

Sobald Verluste 20.000 EUR überschreiten, werden Gewinne nicht mehr

ausgeglichen, was bedeutet, dass der Steuersatz zu eskalieren beginnt und

die Grenze bei Unendlichkeit liegt.

Steuern auf Verluste

Wenn der Derivatehändler ein Verlustjahr hatte, werden nur 20.000 EUR der

Verluste berücksichtigt, was bedeutet, dass alle Gewinne über 20.000 EUR

besteuert werden, was wiederum zur Besteuerung von Verlusten führt.

Lothar Binding hat das Konzept der Besteuerung von Verlusten in einem Interview im "Der Zertifikateberater" anerkannt und es war ihm egal. Lothar Binding - Der Zertifikateberater

Effekt #2 - Enteignung

Technisch gesehen würde man sagen: "Besteuerung des Privatvermögens". Denn es ist einfach eine technische Angelegenheit, nicht wahr?

Verlustreiches Handelsjahr

Es wurde ein Nettoverlust erzielt. Die Verlustverrechnungsbeschränkung wird einen positiven virtuellen Binding-Nettogewinn aus dem Nichts erschaffen und damit einen echten Steuerbetrag, der zu zahlen ist.

Das bedeutet, dass der fällige Steuerbetrag direkt aus der Tasche des Steuerpflichtigen genommen wird.

Gewinnreiches Handelsjahr

Auch in diesem Fall wird der Nettogewinn durch die Verlustverrechnungsbeschränkung

magischerweise riesig gemacht. Siehe das obige Beispiel, bei dem ein Nettogewinn

von 0 EUR in einen virtuellen Binding-Nettogewinn von 80.000 EUR umgewandelt

wurde.

Bald werden die fälligen Steuern den realen Nettogewinn übersteigen und werden dem Steuerpflichtigen direkt aus der Tasche genommen.

Siehe: Mathematik (für Kinder)

Siehe auch einen der Echten Fälle

Effekt #3 - Ewig wachsende nicht wiedergutzumachende Verluste

Nicht ausgeglichene Verluste befinden sich im Flux, und deswegen ideal um den Fluxkompensator des Deloreans mit Energie zu versorgen, aber die Binding-Verluste sind unverbrennbar und daher ewig.

Die niemals kompensierenden Binding-Verluste

Jeder Verlust über 20.000 EUR, der Binding-Verlust, kann in den folgenden Jahren

ausgeglichen werden, jedoch nur bis zu 20.000 EUR.

Dies schafft ein unmögliches Dilemma, denn um die mitgeführten Binding-Verluste

tatsächlich ausgleichen zu können, müsste man tatsächlich weniger als 20.000 EUR

verlieren (vor der Berechnung vom NettoGewinn/Verlust)

Da dies das wirkliche Leben ist und nicht das Binding-Universum, gibt es keinen perfekten Handel und es ist natürlich, echte Verluste zu haben und die mit Gewinnen auszugleichen. Und deshalb werden die mitgeführten Verluste aus dem Vorjahr nicht wirklich ausgeglichen.

Siehe den realen Fall von The Infinity-Millennium Trader Max

Effekt #4 - Portfolioschutz ist verboten

Du sollst dein Portfolio nicht retten

Um ein Portfolio von Aktien vor plötzlichen Einbrüchen zu schützen, würde man Optionen verwenden. In den meisten Fällen wird der Einbruch nicht eintreten, und das für die Optionen gezahlte Geld wird der Preis für die Versicherung gewesen sein.

Da jedoch die gegenseitige Kompensation durch die Bindingsteuer verboten ist, ist jeder für die Optionen als Versicherung gezahlte Preis verloren, da er nicht mit Gewinnen aus dem Portfolio von Aktien ausgeglichen werden kann.

Lothar Binding hat die neue Inkarnation des Gesetzes in einem Interview im "Der Zertifikateberater" anerkannt und es war ihm egal. Lothar Binding - Der Zertifikateberater

Warning

Es scheint, dass die Kompensation von Verlusten mit Aktien gegen Gewinne mit Derivaten immer noch eine gültige Option wäre, aber die Geschwister-Steuer, die Aktienbinding (ein weiterer beliebter Name), formell "§20 Abs. 6 Satz 4 EStG", stellt sicher, dass dies auch nicht möglich ist, da es den Verlustausgleich in die andere Richtung verbietet.

Aktienbinding befindet sich bereits in den Händen des Bundesverfassungsgerichts, damit es darüber entschieden wird, da der Bundesfinanzhof im November 2020 seine Verfassungsmäßigkeit bezweifelte und daher eine Frage an das höchste Gericht stellte.

Siehe: BFH - Entscheidung 17.11.2020, Az. VIII R 11/18

Es sei darauf hingewiesen, dass Aktienbinding weit weniger zerstörerisch ist als die Bindingsteuer, und dennoch kann der Bundesfinanzhof nicht sehen, wie es in die Verfassung passen könnte.

Effekt #5 - Betroffene Termingeschäfte

Dies wird im Gesetz nicht explizit definiert, das nur von "Termingeschäften" spricht.

Aber das BMF hat die betroffenen Produkte im Juni 2021 definiert, obwohl das Gesetz bereits seit 6 Monaten in Kraft war. Ja, um der Beleidigung noch die Krone aufzusetzen, wusste während 6 Monaten niemand wirklich, was tatsächlich vom Gesetz betroffen war.

Ja, Olaf Scholz, der höchstverantwortliche, war immer noch Finanzminister und Lothar Binding war immer noch der finanzpolitische Sprecher der SPD.

Siehe: Historie - Bundesministerium für Finanzen - Schreiben Juni 2021

Betroffene Termingeschäfte

- Futures

- Optionen

- CFDs

Ja, CFDs haben kein Verfallsdatum (keinen "Termin"), werden aber immer noch als Termingeschäft vom BMF betrachtet, das das Verfallsdatum aus der Definition von Termingeschäften entfernt und erklärt, dass alles, was ein anderes Produkt verfolgt, ein Termingeschäft (Derivat) ist.

Aber das Unglaublichste kommt noch.

Nicht betroffene Termingeschäfte

- Zertifikate

- Optionsscheine

Ja, Termingeschäfte, die von Privatbanken ausgegeben werden, sind nicht betroffen.

Dies ist eine unglaubliche Wendung, denn die betroffenen Termingeschäfte werden an offenen Börsen unter öffentlicher Aufsicht gehandelt, und die Preisbildung ist das Ergebnis des Drucks der Kauf- und Verkaufsseite.

Im Gegensatz dazu funktionieren privat ausgegebene Termingeschäfte im Black-Box-Modus, und die Preisbildung wird vom Emittenten bestimmt.

Angesichts all dessen ist jeder Leser berechtigt, die Frage zu stellen, welche Macht und Einfluss der Bankenlobby gewährt werden, um private Black-Box-Termingeschäfte aus dem Gesetz auszuschließen.

Schlussfolgerung

Das Gesetz wurde auf zwei klare und prägnante Sätze übersetzt, und die pervertierten Auswirkungen kurz erläutert:

- Privatinsolvenz

- Unbegrenzter Steuersatz

- Steuern auf Verluste

- Ewig wachsende nicht wiedergutzumachende Verluste

- Enteignung

- Portfolioschutz ist verboten

- Nur an offenen Börsen gehandelte Termingeschäfte sind betroffen, private Black-Box-Lobby- unterstützte Termingeschäfte sind nicht betroffen.

Für weitere Informationen siehe die anderen Sektionen.